消費税インボイスへの対応策とその課題

~シルバー人材センターの維持・発展のための提言~

(ころめ・なるお 公認会計士・税理士)

- CATEGORY

- 税務解説

- 対象法人格

- 公益法人・一般法人

- 対象職位

- 役員・管理職

はじめに

まず、シルバー人材センター(以後、「センター」とする)とは何か。適格請求書等保存方式(以後、いわゆるインボイス制度とする)の影響については、ここから解説を始めなければならない。

「センター」は、高年齢者等の雇用の安定等に関する法律(いわゆる高齢法。以後、高齢法とする)第 6 章に定められ、高年齢退職者の希望に応じて、臨時的かつ短期的なもの又はその他の軽易な業務への機会の提供、組織的な提供、就業援助を通じて、高年齢者の福祉の増進に資することを目的とする団体である。令和 2 年現在、市区町村を基本に全国で1,335団体が「センター」として設置され、約69.8万人の高齢者が会員として各団体に加入している。

「センター」と会員の関係は、雇用ではなく“請負”を基本としている。もちろん、職業紹介や、いわゆるシルバー派遣もあるが、ここでは割愛する。

「センター」以外の公益法人・一般法人にとっても、掃除や植栽の剪定などで「センター」を利活用されている団体も多いと思う。「センター」から来ている高齢者の皆さんを、我々は親しみを込めて「会員さん」と呼ぶが、「会員さん」はいわゆるシルバー派遣ではない場合、繰り返すが“請負”である。このことが、いわゆるインボイス制度の適用開始にあたって、「センター」及び「会員さん」を苦境に追いやる原因の一つとなるのである。なお、本稿の内容は、公益社団法人全国シルバー人材センター事業協会(以下、全シ協とする)における委員の立場ではなく、一個人の見解であることにご留意いただきたい。

Ⅰ 一般的な「会員さん」の平均像

ここで、一般的な「会員さん」の平均像を示すと、次のようになる。

発注者から依頼を受けた「センター」は、「会員さん」に様々な手法で就業(請負)の案内を行い、希望者は業務内容の説明を受けて就業(請負)を行っている。

つまり、発注者から「センター」が受注(請負)し、「センター」が会員へ再請負を依頼しているということになる。そして、業務完了後、「会員さん」は請負代金である配分金を「センター」から受領する(「センター」は発注者から請負代金を回収する)。

ただし、平均的な「会員さん」の年間の配分金は45万円前後であり、雑所得として所得税の課税対象になるものの、租税特別措置法第27条、および同施行令第18条の2に定める家内労働者等の必要経費の特例により、課税対象となる所得はゼロになり、申告は不要(医療費控除や寄付金控除などが必要でない場合)というのが一般的である。

「会員さん」が「センター」から受ける年収が平均で45万円前後であるのは、「センター」が提供できる業務が臨時的かつ短期的なもの又はその他の軽易な業務であるためであり、労働ではなく、高齢者の福祉の増進に資する生きがい就業であったり、就業機会を多数の「会員さん」で分け合うワークシェアリングであったりするためである。

Ⅱ インボイス制度による影響

これらの前提をふまえて、令和5年10月1日から施行される、いわゆるインボイス制度において、令和5年9月以前のまま運営したのであれば、「センター」と「会員さん」の立場で、どのような影響があるのか、各立場から観ていきたい。

1 「センター」側における影響

⑴ 消費税等の納税額の増加

消費税等の申告書の作成と納税額の計算において、令和4年度(令和5年3月期)までは、原則として、発注者から預かった消費税等相当額から、諸経費支払額のうち消費税等相当額部分を差し引いて申告書を作成、納税額を計算し、納税をしている(特定収入割合による影響は例外となるため割愛する)。

しかし、いわゆるインボイス制度の施行により、適格請求書発行事業者にならなかった者(以後、免税事業者等とする)への経費の支払いについては、その消費税等相当額部分について、仕入税額控除が認められなくなる。つまり、発注者から預かった消費税等相当額から、免税事業者等への諸経費支払額のうち消費税等相当額部分を差し引けなくなることから、「センター」における毎年の消費税の納税額は確実に増加する。

なぜならば、「会員さん」のほぼ全員が免税事業者等になることが推測されるからである。このことは、「センター」が経費計上している支払配分金のほぼすべての消費税等相当額部分が納税額の計算において、差し引けなくなることを意味している。

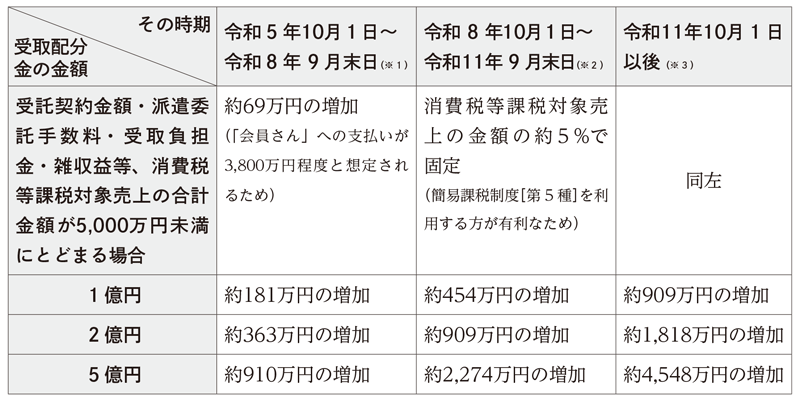

消費税納税額の増加の幅は、経過措置を考慮して、概算で上記の表の通りとなる。もちろん、経過措置の開始も10月1日からであることから、経過措置開始初年度はその影響は半分になることを留意した上で、各「センター」はしっかりとこの現実に目を向けて対応していかなければならない。

【「センター」における消費税納税額の増加額予想図】(筆者独自推算)

⑵ 経理処理業務の増加

いわゆるインボイス制度の施行により、上記の経過措置の適用を受けるためには、総勘定元帳等の会計帳簿に免税事業者等からの仕入であること、経過措置適用であることの記載が必要になる。もちろん、会計ソフトのバージョンアップが図られることで、作業の簡略化はある程度はかられるであろうが、受領したインボイスそのものが正しいかどうかの確認(主に適格請求書発行事業者番号)をしなければならないことや、通常の経費計上と免税事業者等への支払いによる経費計上を分類して、都度消費税区分を変更することは、電子インボイス制度を導入しない限り省略できないことから、経理業務の作業時間の増加が見込まれる。

2 「会員さん」側における影響

⑴ 配分金の実質的減額

「会員さん」が「センター」からの受領した配分金には、前述したように請負の対価であることから、認識の有無にかかわらず、法令等に基づくと消費税等相当額が含まれている。よく誤解されてしまいがちなのだが、消費税等相当額を減額したとしても、その減額後の請負代金にも減額後の金額を基礎とした消費税等相当額が含まれている点には留意が必要である。

なお、「会員さん」は一般的に免税事業者であり、(税理士による税務代理含めて)自ら適格請求書発行事業者届出を行い、消費税の課税事業者として毎年申告書を作成して納税を行わない限り、免税事業者等になる。

そのため、「会員さん」が「センター」から受領する配分金は、免税事業者等であることを理由に、個別の合意により減額されるという影響が生じる可能性がある。

一方で「会員さん」が(税理士による税務代理含めて)自ら、毎年申告書を作成して納税を行う場合も考えられる。その際には消費税額等を納税することにより、配分金の減額がなかったとしても、消費税等の納税により手取りは減少することになる(税理士へ依頼する場合は税理士報酬の支払いがある)。

なお、この減額幅は日本全体で最大で約286億円にも達するものである(平均45万円前後の消費税等相当額である約4.1万円×会員数約69.8万人)。しかも、これらは「センター」の手許に残るような、いわゆるピンハネのようなものでは全くなく、「センター」が納税すべき消費税等としてそのまま国庫へ納付されるものである。これは、高齢者福祉の対象となる会員への影響が、いわゆるインボイス制度によって社会全体として、いかに大きいかを表す数字であろう。

ただし、後述する「センター」が取りうる対応によって、一概にそうなるとは言えない点にはご留意いただきたい。

⑵ 「センター」の統合・廃止

「センター」が取りうる対応については後述するとして、これらの対応が、上表にまとめた消費税等の増加額を賄いきれない可能性も当然ある。そのような場合に陥った際には「センター」が統合・廃止されることが想定される。

「センター」が統合・廃止された場合、「会員さん」は、統合先の「センター」において高齢者の福祉の増進に資する就業の機会が減少する可能性があったり、「センター」の廃止により機会を失ったりすることになる。その結果、外出やコミュニケーションの機会が減り、結果として介護度の増加等を引き起こし、地方公共財政への圧迫が懸念される。

Ⅲ 「センター」が取りうる対応

これらの影響に対して、「センター」が取りうる対応にはどのようなものがあるのだろうか。一般的に情報源となるのは『免税事業者及びその取引先のインボイス制度への対応に関するQ&A』(財務省ほか4省庁合同、最終改正:令和 4年3月8日)であると考えられる。このQ&Aに基づけば、「センター」が取りうる対応には次の3つがあると考えられる。

この場合、発注者からの反発が予想されるが、「会員さん」の配分金は減らないことから、就業は高齢者福祉に資するものであるため、行政等を含め多くの理解を得てこちらの対応がメインとなるべきであると考える。

また、免税事業者である仕入先との取引条件を見直すことが適当でない場合に、仕入税額控除を行うことができる額が減少する分について、原材料費や諸経費等の他のコストとあわせ、販売価格等に転嫁することが可能か、自らの売上先等と相談することも考えられます。

この場合、「会員さん」との個別交渉の中で、「センター」は優位な立場であるとみられるため(実態はいろいろあることを筆者としては承知の上ですが)、優越的地位の濫用として、独占禁止法上問題となる交渉にならないようにすることが必要となる上に、配分金の目安としている最低賃金(『シルバー人材センターの適正就業ガイドライン』厚生労働省・全シ協、平成28年9月9日)を割り込んでくる可能性が高いことから、難しい方法であると考える。

さらに、高齢者福祉の観点からも、いわゆるインボイス制度の導入によって、高齢者への請負対価が減額されることのみにより対処されることが、はたして良いのかどうか、深く考える必要がある。

自己の取引上の地位が相手方に優越している一方の当事者が、取引の相手方に対し、その地位を利用して、正常な商慣習に照らして不当に不利益を与えることは、優越的地位の濫用として、独占禁止法上問題となるおそれがあります。

仕入先である免税事業者との取引について、インボイス制度の実施を契機として取引条件を見直すことそれ自体が、直ちに問題となるものではありませんが、見直しに当たっては、「優越的地位の濫用」に該当する行為を行わないよう注意が必要です。

以下では、インボイス制度の実施を契機として、免税事業者と取引を行う事業者がその取引条件を見直す場合に、優越的地位の濫用として問題となるおそれがある行為であるかについて、行為類型ごとにその考え方を示します。(後略)

いずれにせよ、「センター」としては、何もしないという方法は自らの破たんを招くのみであり、何らかの対応はとらなければならない。しかし、①も②も大きな反発を買ってしまうことは必至であり、「センター」職員をはじめ運営に携わる方々の負担も増えるものである。

そのため、発注者・「会員さん」それぞれに全額ではなく一部を負担していただき、「センター」も解消すべき剰余があれば、これを充てることで、経過措置の期間もふまえてゆるやかな価格変動を目指すことが一つの策と考えられる。

しかし、これには大きなデメリットがある。実際にその計算・交渉・運営を行う職員の負担は限りなく大きくなるため、注意が必要である。「センター」は近年の地方公共団体財政のほころびの影響をもろに受けており、余裕のない人員構成での運営を強いられているからである。

Ⅳ 制度設計に望むこと

弊社の公益法人担当マネージャーが「センター」におけるインボイスの影響に気が付いてから、すでに10年近くが経とうとしている。この間、様々な手法で小さな声を上げ続けたつもりである。税理士会も機会があるごとに見直しをお願いしてきた。

そもそも、複数税率の導入による減税に伴う代替財源として、いわゆるインボイス制度は導入されるといっても過言ではない。政策的な減税措置のために代替財源を求めることは誤りではないが、社会的な弱者・高齢者福祉などに影響を与える現在のいわゆるインボイス制度については、何らかのセーフティネットを張るべきであろうと考える(請負で内職をしている方々も、統計上は平均年収45万円程度で約10万人おられ、「会員さん」と同様の影響を受ける)。

例えば、所得税申告を要しない者については消費税も申告不要とする、消費税課税売上が100万円以内の者についてはこの適用は受けない、などが考えられるであろう。

税理士としては、制度設計に当たり当初想定しなかった問題が生じたのであれば、税制における改善をお願いしたい。

おわりに

いわゆるインボイス制度の適用が間近に迫る中で、増大する消費税等の納税額増加の負担をどのように対処すべきか。全国の「センター」から悲鳴のように声が上がっていることは、我々も十二分に承知しているが、厚労省や全シ協も承知しておられるであろう。しかし、現時点では現在の制度や情報に従って対応していくしかない。

また、「センター」から、その対応策を全シ協や各都道府県連合会で一律決定してほしいという声もよく聞かれる。しかしながらそれぞれの「センター」で内部の状況や外部環境が異なるため、一律決定することで却って運営に困難が生じる「センター」も出てくることが想定される上に、独占禁止法に抵触するおそれもある。

そのため、これを契機として、今までの「センター」運営を続けるだけではダメで、自らの特徴を活かして、新しい制度、新しい環境に適応した「センター」に変化していかなければならない。

発注者、「センター」、「会員さん」、変化は三者それぞれに痛みを伴うものである。しかし、変わり続けることによって、制度誕生から40年以上を迎えようとしているシルバー人材センターを維持・発展させていかなければならない。

今後、「センター」から、発注者にもなる公益法人・一般法人の皆様にも、変化をお願いすることがあるかと思うが、このような事情を考慮の上で、その変化の痛みを分かち合い、ご対応いただけたら幸いである。

公認会計士・税理士。衣目公認会計士事務所所長。日本公認会計士協会近畿会非営利会計委員会公益法人専門委員会委員等、各種公職役員を歴任。